【みさと不動産プラス知っトク情報】親から資金援助をしてもらう方法

マイホームを購入したいが、

もうすこし資金があれば、希望のマイホームが購入できる!

そんなとき、最初に考えるのが「親からの資金援助」だと思います。

親といっても資金を援助してもらうことは贈与にあたります。

もちろん税金がかかります。

では、税金がかからないようにするにはどうすればいいでしょうか?

不動産を購入する時、親から資金援助を受ける場合には3つの方法があります。

1.親から贈与をしてもらう

住宅購入資金として両親などから資金の贈与を受けた場合、

「相続時精算課税制度」「住宅取得等資金の非課税制度」という2つの贈与税の特例制度の適用を受けることが出来ます。

●相続時精算課税制度と相続時精算課税選択の特例

非課税枠:2,500万円 ※同一の人からの基礎控除110万円は併せて受けられない

住宅取得資金として贈与を受ける場合には、「相続時精算課税制度」か、「相続時精算課税選択の特例」のいずれかを選択することができます。いずれも贈与税と相続税を一体化させた課税方式であり、

相続時に精算することを前提に、将来において相続関係にある親から子への生前贈与を行いやすくするための制度です。

簡単に言うと、相続の時まで税金の支払いを延期することです。相続税は非課税枠が広いため、相続財産があまりない場合、税金の支払いが控除されることもあります。

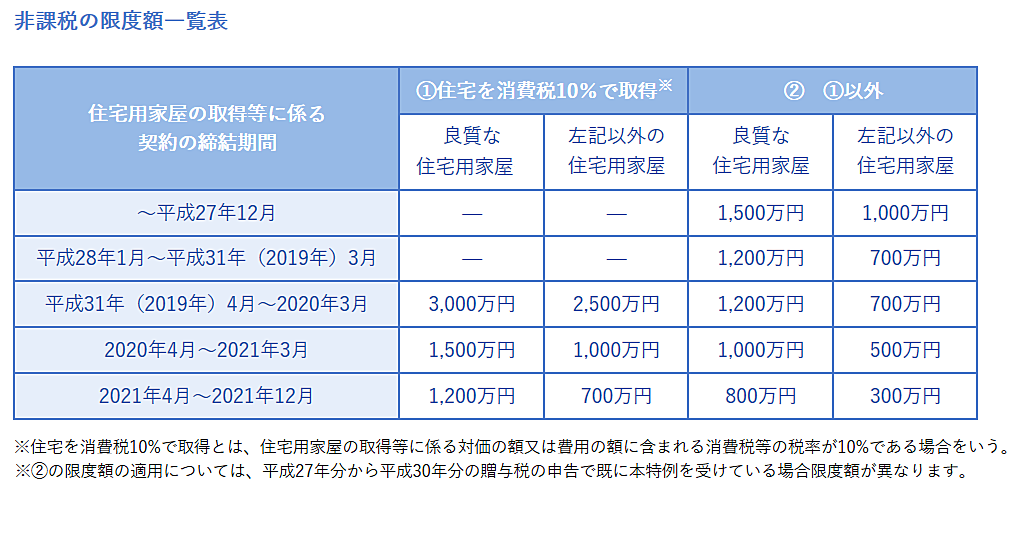

●住宅取得等資金の非課税制度

非課税枠:3,000万円・2,500万円・1,200万円・700万円のいずれか

※基礎控除110万円と併せて受けることができる

両親、祖父母などから住宅取得資金として贈与を受けた場合に一定の金額が非課税となる制度です。この制度は、単独で使うことも、相続時精算課税制度と組み合わせて使うことも可能です。

※各制度をご利用する場合、いくつか要件がありますので、詳しくはスタッフまでご相談ください。

★非課税枠の限度額一覧は下記表をご確認ください↓

2.親から借入をする

親から住宅資金の借入れを行う場合、手続きを誤ると、その借入金が贈与とみなされ、贈与税の課税対象となる場合があります。

贈与税の課税対象とみなされないためには、税務署が正式な金銭貸借関係であると認めるような金銭消費貸借契約書あるいは借用書の作成、返済能力があると認められる借入金額であること、実際に返済していることを証明できる支払い方法をとること(例えば、金融機関からの振り込みを行うこと)などが必要となります。

※親からの借り入れといっても、一定の金利の設定は必要です。

※返済期間は返済完了年の親の年齢がおおむね80歳までの期間で設定しましょう。

3.住宅を親との共有名義にする

共有とは、住宅を購入する際に、親と自分が負担した資金額に応じて、住宅を共同で所有することをいいます。住宅の所有権を登記する場合に、それぞれの資金額に応じた割合で共有登記を行います。

この方法によれば、贈与税の課税対象とはなりませんが、住宅を売却する場合には共有者全員の承諾を得る必要があり、売却が若干難しくなる場合もあります。

以上の3つの方法があります。

一般的には、1.贈与を利用する人が多いと思いますが、

個々の状況によって、どの方法が一番良いかは変わってくると思います。

資金援助のことでお悩みの場合は、お気軽にご相談ください!

関連した記事を読む

- 2025/04/18

- 2025/04/16

- 2025/04/15

- 2025/03/25

-

【吉川市食べ歩きブログ】吉川市保にある「来来亭 吉川店」へ行ってきました!2025/04/18

【吉川市食べ歩きブログ】吉川市保にある「来来亭 吉川店」へ行ってきました!2025/04/18 -

【ちゃんしーブログ2025】~15回目~今年も埼玉武蔵ヒートベアーズを応援します!ホーム開幕戦に行ってきました!2025/04/17

【ちゃんしーブログ2025】~15回目~今年も埼玉武蔵ヒートベアーズを応援します!ホーム開幕戦に行ってきました!2025/04/17 -

【みさと不動産プラス知っトク情報】お得に「エアコン」「冷蔵庫」を購入!三郷市家庭用省エネ家電買換促進補助金とは?2025/04/16

【みさと不動産プラス知っトク情報】お得に「エアコン」「冷蔵庫」を購入!三郷市家庭用省エネ家電買換促進補助金とは?2025/04/16 -

【不動産売却の基礎知識~お買替えはタイミング~】お買替えをしたいけど、売却先行?購入先行?どちらがいいのかな?2025/04/15

【不動産売却の基礎知識~お買替えはタイミング~】お買替えをしたいけど、売却先行?購入先行?どちらがいいのかな?2025/04/15 -

【ちゃんしーブログ2025】~14回目~三郷市の地下に潜む神殿?2025/04/08

【ちゃんしーブログ2025】~14回目~三郷市の地下に潜む神殿?2025/04/08 -

【2025年4月】変動金利利上げ・・・住宅ローン金利一覧(三郷市主要金融機関)2025/04/04

【2025年4月】変動金利利上げ・・・住宅ローン金利一覧(三郷市主要金融機関)2025/04/04